22/12/2020

Thẻ tiết kiệm không chỉ là giải pháp bảo vệ an toàn cho tài sản mà còn giúp bạn gia tăng thêm lợi nhuận và quản lý tài chính một cách rõ ràng, minh bạch hơn. Điều kiện và cách làm thẻ vô cùng đơn giản. Hãy cùng VPBank khám phá ngay sau đây để hiểu rõ hơn về chiếc thẻ này nhé.

Nội dung chính

1. Thẻ tiết kiệm là gì?

Theo Quyết định 1160/2004/QĐ-Ngân hàng Nhà nước, thẻ tiết kiệm là chứng chỉ xác nhận quyền sở hữu của chủ sở hữu tiền gửi tiết kiệm hoặc đồng chủ sở hữu tiền gửi tiết kiệm, về khoản tiền đã gửi tại tổ chức nhận tiền gửi tiết kiệm (thường là ngân hàng).

Xem thêm: Thẻ tiết kiệm là gì

Hiểu một cách đơn giản hơn thì thẻ tiết kiệm là sổ tiết kiệm, áp dụng cho khách hàng gửi tiết kiệm tại quầy. Khi nhận sổ tiết kiệm, bạn nên kiểm tra trên sổ đã ghi đầy đủ các thông tin về số tiền gửi gốc, mức lãi suất và thời hạn gửi tiền hay chưa. Đây là những thông tin quan trọng không thể thiếu và có lợi ích đối với bạn nhất.

Thẻ tiết kiệm được trao sau khi bạn hoàn tất thủ tục gửi tiết kiệm

Xem thêm: Hướng dẫn gửi tiết kiệm nhanh, quản lý dễ dàng

2. Lợi ích khi sở hữu thẻ tiết kiệm

Có rất nhiều người sử dụng thẻ tiết kiệm, nhưng không phải ai cũng biết hết những lợi ích mà thẻ tiết kiệm đem lại. Hãy cùng VPBank điểm lại những lợi ích lớn nhất của loại thẻ này:

- Đây là hình thức đầu tư an toàn cho khoản tiền nhàn rỗi: Số tiền bạn chưa dùng đến nếu để một chỗ sẽ không thể sinh lời, tiềm ẩn nhiều rủi ro bị mất cắp, hư hỏng. Nhưng nếu đem gửi tiết kiệm, bạn sẽ được hưởng tiền lãi để gia tăng thêm một phần tài chính. Tùy từng thời điểm và kỳ hạn gửi, bạn sẽ được nhận số tiền lãi khác nhau. Ví dụ kỳ hạn 1 tháng, lãi suất sẽ là 3,5%/năm. Nhưng khi bạn gửi kỳ hạn 12 tháng, lãi suất sẽ là 6,7%/năm.

- An toàn cao: Các hoạt động của ngân hàng được giám sát bởi Ngân hàng Nhà nước và Bộ Tài chính. Hơn nữa, ngân hàng còn có các nghiệp vụ để bảo vệ an toàn cho tiền gửi tiết kiệm. Do đó, bạn hoàn toàn yên tâm về số tiền đã gửi của mình.

- Linh hoạt sử dụng vốn: Ngân hàng có nhiều kỳ hạn gửi khác nhau (1 tuần, 2 tuần,…). Nếu cần dùng thường xuyên, bạn có thể chọn các kỳ hạn ngắn hoặc không kỳ hạn. Mặt khác, bạn có thể sử dụng vốn một cách linh hoạt hơn trước những thay đổi công việc bất ngờ.

- Ít lãng phí tiền hơn: Gửi tiết kiệm sẽ giúp bạn hạn chế chi tiêu cho những khoản không đáng, cắt bỏ những khoản không hợp lý.

- Chủ động trước biến cố bất ngờ: Bạn có thể chủ động giải quyết biến cố với số tiền mà mình đã tiết kiệm, không lo sợ bị rơi vào thế bị động, cũng không cần phải đi vay mượn gấp gáp.

- Tăng ngân sách cho thời kỳ hưu trí: Nếu bạn có thẻ tiết kiệm sớm, quỹ hưu trí trong tương lai sẽ tăng lên. Ban có thể yên tâm hưởng thụ cuộc sống khi về già.

Tiết kiệm giúp bạn làm chủ cuộc sống và chi tiêu tốt hơn

3. Cách tính lãi suất thẻ tiết kiệm

Hiện nay, có 2 loại lãi suất tiết kiệm là lãi suất có kỳ hạn và lãi suất không kỳ hạn. VPBank và hầu hết ngân hàng hiện nay đã tích hợp công cụ tính lãi nhanh chóng ngay trên ứng dụng ngân hàng điện tử. Bạn chỉ cần chọn số tiền gửi và kỳ hạn, công cụ sẽ tự động tính số tiền lãi bạn nhận được. Hoặc bạn có thể kiểm tra bằng công thức:

Số tiền lãi = ∑ Số dư thực tế nhân (*) lãi suất tính lãi (%/năm) nhân ( * ) số ngày duy trì số dư thực tế chia (/)36

Ví dụ: Bạn gửi Tiết kiệm Phát Lộc Thịnh Vượng tại VPBank, số tiền 100 triệu đồng trong kỳ hạn 6 tháng. Bạn đăng ký hình thức tính lãi cuối kỳ và đăng ký tại quầy giao dịch, nhận thẻ tiết kiệm. Lãi suất bạn nhận được là 5,7%/năm.

Đọc thêm: Quyết định là gì? Các loại quyết định?

Số tiền lãi nhận được sau 6 tháng gửi tiết kiệm = 100.000.000 x 5,7% x 183 / 365 = 285,780 VNĐ

Lưu ý: Nếu bạn tất toán sổ tiết kiệm trước ngày đến hạn đã quy định thì ngân hàng sẽ áp dụng lãi suất không kỳ hạn, tiền lãi nhận được sẽ thấp hơn.

4. Điều kiện làm thẻ tiết kiệm

Điều kiện để làm thẻ tiết kiệm khá dễ dàng, chỉ cần bạn đáp ứng đủ các tiêu chí:

- Quốc tịch: Công dân Việt Nam có chứng minh nhân dân/ thẻ căn cước công dân/hộ chiếu còn hiệu lực.

- Độ tuổi: Đủ 18 tuổi trở lên Có năng lực hành vi dân sự đầy đủ. Trường hợp cá nhân gửi tiền chưa đủ 15 tuổi đến chưa đủ 18 tuổi cần có chứng minh nhân dân/ hộ chiếu còn hiệu lực. Giấy chứng minh tài sản của riêng mình như giấy tờ về quyền thừa kế; giấy tờ về việc tặng, cho tài sản được pháp luật chứng thực.

- Số tiền gửi tối thiểu phải bằng số tiền mà ngân hàng quy định: Từ 5 đến 10 triệu đồng trở lên nếu như mở thẻ trực tiếp tại quầy; từ 1 triệu đồng trở lên nếu mở thẻ online.

5. Cách mở thẻ tiết kiệm

Khi đã đáp ứng đủ yêu cầu để mở thẻ tiết kiệm, bạn đến ngân hàng để mở thẻ trực tiếp tại quầy giao dịch.

- Bước 1: Chuẩn bị đầy đủ hồ sơ và mang đến ngân hàng kèm theo số tiền bạn định gửi tiết kiệm.

- Bước 2: Điền thông tin vào phiếu yêu cầu gửi tiết kiệm.

- Bước 3: Xác nhận lại thông tin, số tiền, lãi suất, kỳ hạn gửi tiết kiệm và đợi làm thẻ tiết kiệm.

- Bước 4: Nhận thẻ tiết kiệm.

Các bước thực hiện khá đơn giản, tuy nhiên mở thẻ tiết kiệm tại quầy cũng có nhiều bất lợi. Như tốn nhiều thời gian, công sức chờ đợi; có thể làm rơi, mất tiền trong quá trình mang tiền đến ngân hàng; gặp rủi ro trong quá trình bảo quản thẻ như mất thẻ,… Vì vậy, các ngân hàng đã phát triển hình thức gửi tiết kiệm online tiện lợi, an toàn hơn cho khách hàng.

Hơn nữa, khi gửi tiết kiệm online, bạn sẽ được nhận nhiều lợi ích như:

- Đảm bảo an toàn: Các thông tin, lịch sử giao dịch, thao tác giao dịch đều được bảo mật theo quy định của Ngân hàng Nhà nước. Tất cả giao dịch được thực hiện online, bạn không cần mang tiền mặt ra ngân hàng để gửi tiết kiệm.

- Tiết kiệm thời gian, nhanh chóng, thuận tiện, không tốn công sức: Khách hàng không cần mất thời gian đến giao dịch tại ngân hàng, tiết kiệm được rất nhiều thời gian.

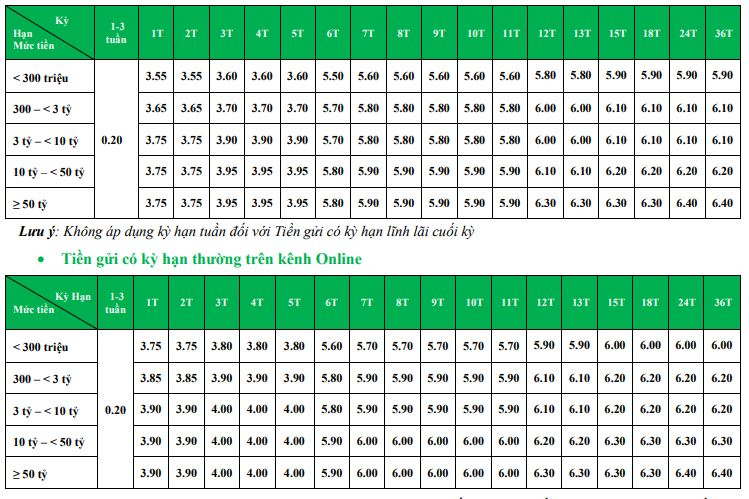

- Lãi suất cao hơn so với tiết kiệm truyền thống: Hầu hết ngân hàng đều áp dụng mức lãi suất cao hơn từ 0,1 đến 0,3%/năm cho tiết kiệm online. Điển hình như VPBank, lãi suất là 3,55% – 6,4%/năm.

Biểu lãi suất tiết kiệm thường tại VPBank tháng 9/2020

Hiện nay VPBank đã có đến 9 hình thức gửi tiết kiệm online với nhiều ưu đãi hấp dẫn. Bạn có thể tham khảo một số thông tin cơ bản tại đây:

Tiết kiệm thường

- Kỳ hạn đa dạng từ 1 tuần đến 36 tháng

- Loại tiền gửi VND, USD, EUR

- Số tiền gửi ít nhất từ 1 triệu VND / 100 USD / 100 EUR

- Lãi suất tiết kiệm ổn định trong suốt thời gian gửi tiền

- Phương thức trả lãi: khách hàng trả một lần cả gốc lẫn lãi khi đáo hạn

- Được rút trước hạn toàn bộ gốc và vẫn được hưởng lãi suất không kỳ hạn

- Kênh gửi tiền: VPBank Online, ATM & CDM

Tiết kiệm phát lộc thịnh vượng

- Kỳ hạn đa dạng, từ 1 tháng đến 36 tháng

- Loại tiền gửi tiết kiệm: VND

- Số tiền gửi tiết kiệm: ít nhất 10.000.000 VND

- Lãi suất tiết kiệm: ổn định và cao nhất, thích hợp cho khách hàng muốn tiền gửi sinh lời nhiều.

- Phương thức trả lãi tiết kiệm: có thể chọn một trong hai phương thức

- Trả một lần cả gốc lẫn lãi khi đáo hạn

- Trả tiền lãi trước

- Không cho phép tất toán trước hạn một phần hoặc toàn bộ số tiền. Nếu khách hàng có nhu cầu tất toán trước có thể liên hệ chi nhánh gần nhất để được giải đáp và hỗ trợ.

- Kênh gửi tiền: VPBank Online (trên app và website)

Tiết kiệm tài lộc thịnh vượng

- Kỳ hạn: từ 1 tháng đến 36 tháng

- Loại tiền gửi tiết kiệm: VND.

- Số tiền gửi từ 10.000.000 đồng trở lên

- Phương thức trả lãi: khách hàng lựa chọn 1 trong 3 phương thức

+ Trả lãi cuối kỳ

Tìm hiểu thêm: Sổ hồng chung là gì? Mua nhà sổ hồng chung có rủi ro gì không?

+ Trả lãi trước

+ Trả lãi định kỳ

- Kênh gửi tiền: VPBank Online

Tiết kiệm an thịnh vượng

- Kỳ hạn từ 1 tháng đến 36 tháng

- Loại tiền gửi tiết kiệm: VND

- Số tiền gửi tiết kiệm từ 10.000.000 đồng trở lên

- Phương thức trả lãi: trả một lần cả gốc lẫn lãi khi đáo hạn

- Khách hàng chỉ được rút trước hạn 1 lần và vẫn được hưởng lãi suất không kỳ hạn.

- Kênh gửi tiền: VPBank Online

Tiết kiệm bảo toàn thịnh vượng

- Kỳ hạn: khách hàng chọn một trong 3 mức kỳ hạn là 18 tháng, 24 tháng hoặc 36 tháng

- Loại tiền gửi tiết kiệm: VND

- Số tiền gửi tiết kiệm từ 500.000 VND trở lên

- Phương thức trả lãi: trả một lần cả gốc lẫn lãi khi đáo hạn

- Tùy theo nhu cầu mà khách hàng có thể rút trước hạn toàn bộ gốc và hưởng lãi suất không kỳ hạn

- Kênh gửi tiền: VPBank Online, ATM & CDM

Tiết kiệm trả lãi trước

- Kỳ hạn: ít nhất là 1 tháng và nhiều nhất là 36 tháng

- Loại tiền gửi tiết kiệm: VND

- Phương thức trả lãi: khách hàng phải trả lãi ngay lúc gửi tiền ban đầu; tiền gốc được trả vào cuối kỳ đáo hạn

- Khách hàng có thể rút trước hạn toàn bộ tiền gốc và hưởng lãi suất không kỳ hạn. Điều kiện đi kèm khi rút trước hạn là khách hàng trả lại phần lãi đã nhận trước đó

- Kênh gửi tiền: VPBank Online

Tiết kiệm lãi định kỳ

- Kỳ hạn của sản phẩm này ít nhất là 3 tháng và nhiều nhất là 36 tháng.

- Loại tiền gửi tiết kiệm: VND hoặc USD

- Lãi suất tiết kiệm: tùy theo mỗi kỳ lĩnh lãi mà lãi suất tiết kiệm sẽ thay đổi với mức hấp dẫn

- Phương thức trả lãi: khách hàng có thể trả lãi định kỳ theo tháng/ quý/ 6 tháng/ năm; gốc được trả vào cuối kỳ đáo hạn

- Có thể rút trước hạn toàn bộ số tiền và vẫn được hưởng lãi suất không kỳ hạn. Đây là ưu đãi lớn mà VPBank dành cho khách hàng của mình.

- Kênh gửi tiền: VPBank Online, ATM & CDM

Tiết kiệm gửi góp Easy Savings@Kid

- Kỳ hạn gửi tiết kiệm: trải dài đa dạng giúp khách hàng có nhiều lựa chọn hơn, từ 6 tháng, 1 năm đến 15 năm

- Loại tiền gửi tiết kiệm: VND

- Số tiền tiết kiệm ít nhất là 100.000 VND trở lên

- Phương thức trả lãi: khách hàng trả lãi vào cuối kỳ hạn

- Khách hàng có thể rút trước hạn toàn bộ số tiền và vẫn được hưởng lãi suất không kỳ hạn

- Kênh gửi tiền: VPBank Online

Tiết kiệm gửi góp Easy Savings

- Kỳ hạn: đáp ứng được yêu cầu ít nhất 6 tháng và nhiều nhất là 36 tháng

- Loại tiền gửi tiết kiệm: VND

- Số tiền gửi tiết kiệm đa dạng theo nhu cầu của khách hàng, ít nhất là 100.000 VND

- Lãi suất tiết kiệm: sẽ tự động thay đổi và áp dụng theo các mức niêm yết mỗi khi VPBank có thay đổi lãi suất. Khách hàng có thể yên tâm mình sẽ không bị chịu thiệt

- Phương thức trả lãi: trả một lần cả tiền gốc lẫn lãi khi đáo hạn

- Khách hàng có thể rút trước hạn toàn bộ số tiền và vẫn được hưởng lãi suất không kỳ hạn

- Kênh gửi tiền: VPBank Online

Gửi tiết kiệm VPBank – Lợi ích nhân đôi

Tìm hiểu thêm các hình thức gửi tiết kiệm:

- Tiền gửi có kỳ hạn: 4 điều bạn nên biết trước khi gửi

- Tiền gửi không kỳ hạn là gì? Lưu ý khi gửi tiết kiệm không kỳ hạn

Như vậy, thẻ tiết kiệm chính là giải pháp tài chính an toàn và hiệu quả nhất dành cho mọi đối tượng. Với 9 sản phẩm tiết kiệm online an toàn, chất lượng và nhiều ưu đãi đặc biệt, VPBank hy vọng được phục vụ tốt nhất cho khách hàng của mình.

Tham khảo chi tiết tại đây: https://www.vpbank.com.vn/ca-nhan/tiet-kiem

Tham khảo thêm: Thế nào là mê tín dị đoan